При покупке вторичного жилья, с ремонтом или мебелью их стоимость часто включается в цену договора купли-продажи.

Это влечет за собой дополнительные расходы по уплате налогов продавцом.

Чтобы свести доп.расходы к минимуму, участникам сделки приходится занижать действительную цену за жилье.

С этой целью они часто заключают договор на неотделимые улучшения при купле-продаже квартиры.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 577-04-19. Это быстро и бесплатно!

Скрыть содержание

Что это такое?

Рассмотрим, что означает понятие неотделимые улучшения при составлении договора при купле-продаже квартиры. Неотделимые улучшения — это усовершенствованные условия проживания, созданные предыдущим владельцем:

- наличие на момент продажи в квартире встроенной бытовой техники;

- замена старой мебели, системы отопления, стройматериалов;

- а также перепланировка и реконструкция комнат.

А неотделимыми они называются потому, что бывший владелец не может отделить их от недвижимости. Это является основанием к удорожанию вторичного жилья.

Стоит отметить, что в Гражданском кодексе нет понятия «неотделимые улучшения». Его придумали продавцы, чтобы уменьшить сумму налога за продажу недвижимости, ценность которой возросла за счет проведенного ремонта.

Несмотря на это, договор является законным. В случае, если производилась перепланировка жилища, это должно быть обозначено в технической документации, иначе она будет считаться незаконной.

Возможно Вам будут интересны следующие статьи:

- Служащие Росреестра передают данные о проведенных сделках с недвижимостью в налоговую инспекцию, которая обязует продавца выплатить налог с полученной прибыли, опираясь на эти сведения.

- Чтобы уменьшить сумму налога или полностью избежать его уплату, владелец квартиры часто предлагает покупателю занизить в договоре действительную цену .

- Разница между действительной и озвученной в договоре ценой и есть доплата за неотделимые улучшения, которую продавец получает после завершения сделки.

- Плюсы сделки:

- Продавец может сократить свои расходы по уплате налогов.

Минусы заключения сделки:

- Покупатель, в случае занижения реальной стоимости приобретаемого имущества, рискует потерять часть денег, если свои права нужно будет отстаивать в суде.

- Продавец, в свою очередь, дополнительно рискует тем, что фискальные органы могут заинтересоваться законностью сделки о неотделимых улучшениях,и привлечь продавца к ответственности. Его могут принудить выплатить не только налог, но и применить штрафные санкции.

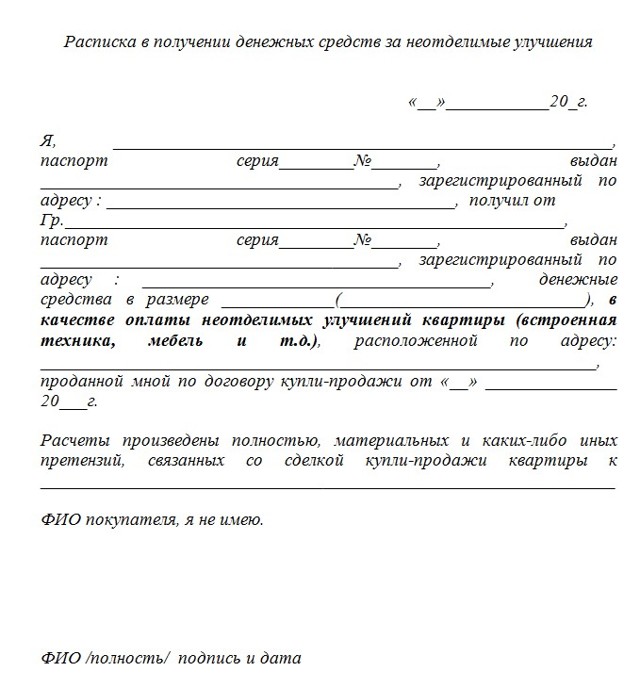

Как правильно написать расписку?

Чтобы документально подтвердить факт уплаты дополнительной суммы за неотделимые улучшения, стороны при обоюдной договоренности составляют расписку.

Документ дает гарантию продавцу, что он получит доплату, равной сумме, которую он вложил в ремонт квартиры, не уплачивая налог.

Покупатель после составления расписки будет уверен, что ему вернут уплаченные за жилье деньги в том случае, если по каким – то причинам продавец отменит сделку. Это касается не только основной, но и дополнительной суммы.

Этот документ, как и другие, требует правильного оформления. Составляется собственноручно продавцом, пишется от руки, в свободной форме.

При этом она должна иметь понятную и четкую формулировку всех обстоятельств и нюансов сделки, с сохранением делового стиля и по всем правилам делопроизводства. Для написания расписки используются только синие чернила.

Обязательно прописываются точные паспортные данные обеих сторон:

- фамилия, имя, отчество;

- серия и номер паспорта;

- каким органом выдан и когда;

- место регистрации.

Также в расписке, помимо самого факта получения денежных средств, уточняется список улучшений, за которые покупатель доплачивает деньги. Сумма прописывается как цифрами, так и прописью, обязательно указывается валюта.

В конце расписки ставится дата и подпись, которая прописывается полностью. А также делается приписка, что стороны не имеют материальных претензий друг к другу и расчеты по выплате неотделимых улучшений произведены в полном объеме. Расписка не прилагается к договору о купле-продаже и составляется до того, как продавец заплатит налог за сделку.

Составляется в количестве экземпляров, равному количеству субъектов, участвующих в сделке. Не требует обязательного нотариального заверения, главное, чтобы она была составлена без ошибок.

Свидетельские показания всегда имеют вес в суде, поэтому рекомендуется составлять расписку в присутствии свидетелей, чтобы в случае разногласий или отказа от сделки одной из сторон избежать дополнительных моральных и материальных потерь.

Идеальным вариантом составления документа будет, если в нем четко указать, когда и в каком размере получены деньги за стоимость жилья, и отдельно указать сумму за неотделимые улучшения с обязательным их перечислением.

Также в расписке обязательно должны быть перечислены условия, по которым продавец возвращает деньги покупателю. Это может быть ликвидация договора продавцом или несоблюдение им одного из пунктов договоренности. В этом случае продавец обязан вернуть деньги покупателю как за жилье, так и за улучшения.

Проведение сделки купли-продажи – очень серьезный момент. Для обеих сторон важно заключение сделки без неожиданных последствий. Правильное ее оформление – гарантия собственной безопасности.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 577-04-19 (Москва)

Это быстро и бесплатно!

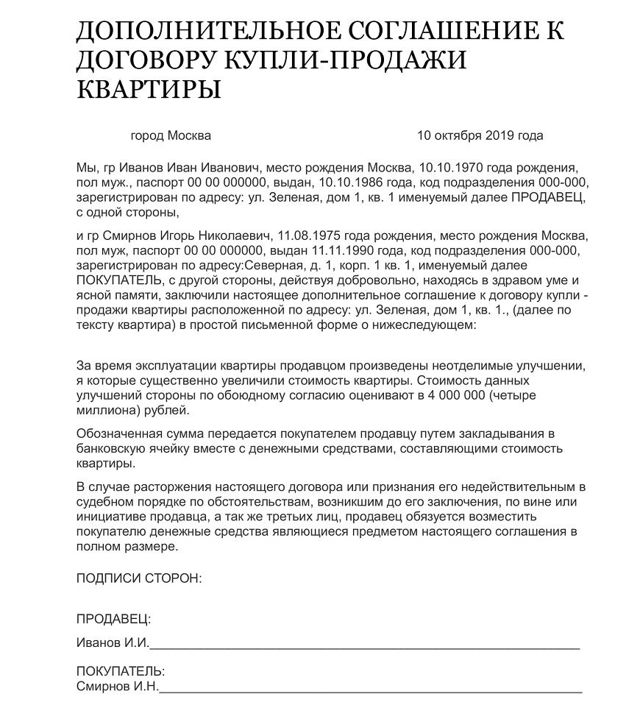

Договор купли-продажи неотделимых улучшений квартиры (образец)

Главная / Купля-продажа квартиры / Договор купли продажи неотделимых улучшений квартиры

Просмотров 175

Договор, на основании которого осуществляется купля-продажа неотделимых улучшений квартиры, составляется по соглашению сторон – оформление этого документа не является обязательным условием и напрямую не регламентируется законодательством. Вопрос отдельной оплаты за «неотделимые условия» обсуждается на этапе составления предварительного соглашения.

Понятие неотделимых улучшений (условий)

Неотделимые условия – это все те изменения, которые владелец жилья и его родственники осуществили с целью благоустройства жилого пространства. Под это понятие попадают перепланировки, ремонт квартиры, оборудование ее встроенной бытовой техникой и дорогой сантехникой.

Стоимость жилья формируется, исходя из:

- года постройки дома, его характеристик, цены земли, на которой он расположен;

- местоположения объекта (имеют значение инфраструктура, престижность района);

- площади/планировки квартиры.

Благоустройство квартиры, как правило, требует значительных вложений – после проведения ремонта и оборудования бытовой техникой она увеличивается в цене. Формально это дает основания взимать с покупателя отдельную плату.

Гражданский кодекс

Вопрос о взимании дополнительной суммы за неотделимые улучшения жилья при оформлении сделки купли-продажи никак не регламентируется действующим законодательством. Единственное упоминание о привнесенных улучшениях можно увидеть в ст. 623 ГК РФ, касающейся арендованного жилья. Это означает, что стороны могут самостоятельно решить вопрос – напрямую норм закона это не нарушит.

Зачем составлять договор?

На практике единственной целью составления договора купли-продажи неотделимых улучшений квартиры является уменьшение налогооблагаемой базы. По соглашению сторон покупатель отдельно оплачивает стоимость:

- самого жилья;

- его благоустройства (цена устанавливается продавцом и обсуждается с покупателем).

Итоговая сумма равна реальной стоимости объекта. Выгода для продавца очевидна – налог (13%) ему придется заплатить только со стоимости жилья. Вторую часть выплат он получит от покупателя в качестве компенсации сделанных ранее затрат (документ не прилагается к договору купли-продажи, соответственно, налог не взимается).

Налог продавец платит только за продажу квартиры, бывшей в собственности менее 5 лет (в оговоренных законом случаях – меньше 3 лет). Эта норма приведена в ст. 217.1НК РФ. Если реализуемая квартира была куплена свыше 5 лет назад или она продана дешевле, чем была ранее приобретена (т.е. фактическая прибыль отсутствует), то никакого смысла в отдельном оформлении договоров на жилье и на улучшения нет.

Как правильно оформить договор купли-продажи неотделимых улучшений?

Если стороны пришли к согласию, то разрабатывается предварительный договор купли-продажи квартиры, в котором прописываются все имеющиеся улучшения и их стоимость.

Оформление основного договора в абсолютном большинстве случаев поручается нотариусу, поскольку любые неточности в составлении документа приводят к очень серьезным проблемам (потере жилья или денег за него).

Специалисту предоставляется акт о стоимости недвижимости, составленный независимой оценочной компанией. Указанная там сумма прописывается в документе.

Договор купли-продажи неотделимых улучшений квартиры стороны составляют отдельно. В документе числами и прописью указывается стоимость. Также там приводятся все данные о сторонах сделки, объекте продажи, оговаривается способ передачи денег (наличными, безналичный расчет, через банковскую ячейку).

При составлении налоговой декларации продавец подает в налоговую инспекцию копии:

- договора купли-продажи квартиры (второе соглашение, составленное по соглашению сторон, не предоставляется, поскольку формально выплаченная продавцу сумма компенсирует сделанные ранее вложения);

- документов о получении денег за жилье (не за улучшения).

Также он подает заявление на налоговый вычет (государство предоставляет возможность уменьшить налогооблагаемую базу).

Налоговая декларация составляется даже в том случае, если продавец фактически не получает дохода от сделки. Такое может произойти, если сумма продажи после вычета 1 млн. руб. (именно такой размер налогового вычета предоставляется государством) будет меньше или равна «0» (именно для этих целей и разработана схема продажи «улучшений»).

По 1 экземпляру договора о купле-продаже улучшений остается у продавца и покупателя.

Подтверждением получения денег служит расписка, написанная от руки синей ручкой (в случае возникновения разногласий почерковедческая экспертиза подтвердит факт написания расписки продавцом – одной лишь подписи для идентификации личности недостаточно). Документ не заверяется у нотариуса, тем не менее, он будет признан судом в случае, если покупателю придется отстаивать свои права при оспаривании сделки.

Риски для покупателя/продавца

Формально оплата улучшений, сделанных силами продавца (его родственников), не приводит к обогащению, что и дает шанс на законных основаниях уменьшить налогооблагаемую базу. На практике это очень спорный вопрос.

В большинстве случаев продавец просто указывает сумму – подтверждать документально все затраты на обустройство квартиры никто не стремится. Это дает основания представителям налоговых органов применять к продавцу штрафные санкции.

Отменить их удастся только через суд и при условии, что все документы были составлены правильно – еще на этапе их разработки стоит обратиться к юристу для консультации.

Покупатели также не застрахованы от рисков.

Если продавец, либо его наследники (как вариант, супруг/супруга) решат вернуть проданную квартиру и требования будут удовлетворены, то суд обяжет вернуть только сумму, прописанную в основном договоре. Вопрос с доплатой потребует дополнительного внимания – любые неточности в оформлении договора и расписки приведут к потере значительной суммы.

Другой важный нюанс – налоговый вычет. Приобретая жилье, можно компенсировать некоторую часть своих трат.

Для этого нужно иметь российское гражданство, проживать на территории страны не менее полугода за последние 12 месяцев, быть плательщиком НДФЛ (налоги платятся не только с заработной платы, но и с других видов дохода – например, со сдачи жилья в аренду). Квартира не должна быть приобретена у родственников, либо на бюджетные средства.

Суть заключается в уменьшении налоговой базы – государство возвращает налогоплательщику часть уплаченного в казну государства НДФЛ. Максимальный размер налогового вычета при приобретении жилья – 2 млн. руб. Налоговая база уменьшается на 13% от этой суммы (260 тыс. руб.). Если при оформлении сделки в договоре будет указана не реальная стоимость квартиры, а сумма меньше 2 млн.

, то полностью использовать предоставленную государством льготу не получится. Например, если квартира продана за 1 млн. руб., то удастся вернуть только 130 тыс. руб. (в данном случае в расчет берутся реальные затраты). Как правило, платить за так называемые «улучшения» приходится едва ли не половину стоимости жилья. Это – один из доводов против оформления дополнительного договора.

Если покупатель по каким-либо причинам заинтересован в приобретении конкретной квартиры, то с потерей части налогового вычета можно смириться.

Оставшейся частью можно воспользоваться при покупке другого объекта недвижимости, оплате обучения или лечения.

С 1 января 2014 года вступили в силу изменения, согласно которым остаток вычета не аннулируется, а переносится на другие траты. До этого времени использовать остаток не представлялось возможным.

Следующий важный момент касается непосредственно самих «неотделимых улучшений».

Прежде чем соглашаться на условия продавца и лишать себя права на часть налогового вычета (если прописанная в основном договоре сумма будет меньше 2 млн. руб.

), стоит убедиться, что «улучшения» представляют интерес и не придется затем тратиться на ремонт, приобретение новой бытовой техники и сантехники. Это сделает заключаемую сделку еще более невыгодной для покупателя.

При приобретении жилья с перепланировкой, нужно обязательно узнать, были ли узаконены внесенные изменения. Часто владельцы квартиры выполняют перепланировку без каких-либо согласований.

После этого узаконить ее можно только через суд. Если же внесенные изменения противоречат нормам (например, они затронули несущие стены), то суд обяжет вернуть квартиру в исходный вид.

Это сопряжено с серьезными тратами.

Продажа «улучшений» отдельно от квартиры хоть напрямую и не противоречит законодательству, но является достаточно спорным моментом. Все «улучшения» являются неотъемлемой частью недвижимости и, согласно ст. 128 и 133 ГК РФ, их нельзя считать объектом гражданских прав. При неблагоприятном стечении обстоятельств сделка может быть признана через суд не соответствующей закону, притворной, кабальной (ст. 168, 170, 179 ГК РФ). Стоит ли заключать договор купли-продажи неотделимых улучшений? Как правильно составить документ и исключить все риски? Юристы сайта дадут ответы на интересующие вопросы.

Неотделимые улучшения квартиры: что это такое по ГК РФ

Сегодня понятие «неотделимые улучшения квартиры» можно встретить в двух ситуациях. При аренде или найме имущества данные улучшения часто становятся предметом споров собственника жилья и жильцов, а при купле-продаже – используются для уменьшения налога продавца. Что это такое, чем регулируется, где применяется и как избежать возможных конфликтов – рассмотрим далее.

Понятие неотделимых улучшений

Законодательное понимание того, что такое неотделимые улучшения, дает ст. 623 Гражданского кодекса РФ. В соответствии с ней, неотделимыми считаются те модификации имущества, которые невозможно убрать без причинения вреда квартире. Например:

- перепланировка жилья – снос перегородок, установка душевой кабины вместо ванны, перенос сантехники, вентиляции;

- установка дополнительного технического оснащения и переустройство – батареи, кондиционер, теплый пол, замена электропроводки и водопровода, газопровода;

- капитальный ремонт и реконструкция квартиры;

- в некоторых случаях сюда также можно отнести и санитарную обработку от мышей, клопов, тараканов.

Перечень не исчерпывающий. Главный критерий неотделимых улучшений квартиры по ГК РФ – их нельзя демонтировать, не разрушив существенным образом квартиру и не причинив ей вред.

Так, к неотделимым улучшениям не относятся:

- бытовая техника – стиральные машинки, холодильники, плиты, посудомойки, пылесосы, микроволновые печи и так далее;

- мебель (отдельная и гарнитуры) – если они не встроенные в конфигурацию квартиры, как, например, некоторые шкафы;

- сантехника, если она не потребовала переноса системы водоснабжения (например, установка душевой кабины требует переложить трубы, а замена раковины таких действий не предполагает. Душевая кабина будет неотделимым улучшением, а раковина – отделимым);

- предметы быта и домашнего обихода – посуда, предметы повседневного назначения.

Внимание! Все, что можно без ущерба для недвижимости забрать с собой, является отделимым улучшением. Например, если тепловентилятор прикручен к стене шурупами, его можно без проблем снять – он считается отделимым улучшением.

Приведенное выше понимание используется только для арендованных квартир. Неотделимые улучшения при купле-продаже определяются немного иначе – их мы рассмотрим в соответствующем разделе статьи.

Неотделимые улучшения при аренде

Жилец арендованной квартиры может производить в ней ремонт, докупать мебель, технику. В некоторых случаях требуется выполнение неотделимых улучшений арендуемого жилья: капитальный ремонт, смена электропроводки или организация проема в перегородке между комнатами.

Внимание! Вопрос, кто оплачивает данные манипуляции и возмещает ли собственник жилья произведенные усовершенствования, полностью зависит от оформления этого момента в договоре.

Общие правила:

- Отделимые улучшения не компенсируются, арендатор забирает их с собой при выезде. Если стороны договорятся, собственник квартиры может оставить их себе при условии компенсации. Например, выкупить мебельный гарнитур в гостиной у нанимателя по цене с учетом износа.

- Неотделимые усовершенствования нужно обязательно согласовывать с хозяином квартиры. Если не согласовать – компенсации не будет, даже если такое условие будет прописано в договоре. Согласование должно быть предварительным – заранее, до того, как начнутся работы. Последующее согласование (по факту) в данном случае не считается и рассматривается как нарушение договора.

Варианты оформления договора

На момент заключения договора аренды недвижимости условие о неотделимых улучшениях нужно включить в его текст – заключать отдельное соглашение для этого не требуется. Удостоверять у нотариуса его также не обязательно. Есть несколько вариантов формулировки условия в договоре.

Пример 1. Стороны договорились производить улучшения с согласия и за счет хозяина квартиры

Суть условия. Неотделимые усовершенствования необходимо предварительно согласовывать с собственником квартиры, который оплачивает работы или компенсирует их при выезде жильцов.

Пример формулировки. «Арендатор вправе с письменного согласия Арендодателя производить неотделимые улучшения арендованного имущества. При этом Арендодатель обязан возместить Арендатору стоимость таких улучшений»

Советы. Рекомендуем включать в текст договора процедуру согласования – например, путем простого уведомления или путем составления специального соглашения. Дополнительно нужно установить срок возмещения, в который собственник квартиры должен перечислить компенсацию.

Пример формулировки данного условия в договоре аренды: «Произведение неотделимых улучшений согласовывается сторонами путем заключения дополнительного соглашения к настоящему Договору, в котором указывается существо работ, сроки их проведения, результат и порядок приемки работ, стоимость затрат Арендатора, сроки и порядок возмещения стоимости неотделимых улучшений Арендодателем».

Скачать договор аренды с компенсацией неотделимых улучшений.

Пример 2. Стороны договорились производить улучшения с согласия хозяина квартиры, но за счет арендатора

Суть условия. Неотделимые улучшения арендованного имущества необходимо предварительно согласовывать с собственником квартиры, однако стоимость работ полностью ложится на плечи жильцов – хозяин квартиры их никак не компенсирует.

Пример формулировки. «Арендатор вправе с письменного согласия Арендодателя производить неотделимые улучшения арендованного имущества. При этом стоимость таких улучшений Арендодателем не компенсируется».

Советы. Если такое условие появится в договоре, арендатор никак не сможет компенсировать произведенные усовершенствования, даже если затратил на них существенную сумму. Нужно хорошо продумать заранее, выгодно ли такое условие жильцам – ведь договор аренды закончится, а результат останется в квартире. Им фактически будет пользоваться либо сам собственник, либо новые жильцы.

Скачать договор аренды без компенсации неотделимых улучшений.

Пример 3. Стороны договорились производить любые улучшения без согласия хозяина квартиры

Условия договора, позволяющие арендатору выполнять неотделимые усовершенствования без ведома и согласия хозяина квартиры, незаконны. Даже если они будут включены в текст договора – применять их на практике нельзя, они по смыслу гражданского законодательства являются ничтожными.

Если арендатор, например, произведет реконструкцию помещения без согласия собственника, он не сможет взыскать с него компенсацию даже при наличии соответствующего условия в договоре. Более того, собственник обяжет жильца через суд привести квартиру в первоначальный вид.

Пример 4. Вопрос об улучшениях не урегулирован договором

Если соглашение вообще не содержит никаких упоминаний о неотделимых усовершенствованиях, тогда применяются нормы закона. В соответствии с ГК:

- арендатор берет у арендодателя согласие;

- арендодатель впоследствии компенсирует стоимость работ.

Таким образом, исключить компенсацию при наличии согласия собственника можно, только включив в договор особое условие. В иных случаях хозяин обязан возместить их стоимость жильцу.

Порядок выполнения работ и получения компенсации

Обязательный порядок действий при манипуляциях с жильем законом не установлен. Наш портал рекомендует арендатору придерживаться следующего варианта:

- Определить состав работ, составить предварительные расчетные документы, сметы.

- Письменно согласовать с хозяином квартиры предстоящий ремонт. Сделать это нужно не просто формальным уведомлением, а с помощью полноценного дополнительного соглашения, в котором конкретно указать, какие работы будут произведены, сколько это будет стоить и каким образом будет выплачена компенсация.

- Произвести работы, принять их по акту у подрядчика, собрать все чеки и квитанции и передать копии арендодателю для возмещения.

Скачать дополнительное соглашение по неотделимым усовершенствованиям.

Обратите внимание! Если собственник жилья откажется компенсировать неотделимые улучшения, взыскать их можно в судебном порядке.

Налоговый вопрос

По договору между физическими лицами неотделимые улучшения декларировать не нужно. А юридические лица – фирмы любых организационно-правовых форм – должны принимать к учету данные операции при расчете налогов.

При этом нюансы бухгалтерского учета и налогообложения будут зависеть от учетной политики компании, режима налогообложения и даже срока использования усовершенствований в деятельности фирмы.

Внимание! По вопросу учета усовершенствований помещения в балансе предприятия можно проконсультироваться с дежурным юристом портала.

Неотделимые улучшения при купле-продаже квартиры

В сделках купли-продажи тоже можно встретить понятие «неотделимые улучшения квартиры», но в другом контексте. В ДКП они используются для занижения налогооблагаемой базы и в итоге снижения суммы налога продавца с продажи.

Неотделимые улучшения при этом не обязательно рассматриваются как в аренде. Это могут быть дорогостоящие мебельные гарнитуры, бытовая техника и наличие дизайнерского ремонта. Главное, чтобы соответствовали сумме, которую нужно отразить в документах.

Схема следующая:

- Стороны договариваются о купле-продаже квартиры, однако продавец настроен снизить цену в ДКП для уменьшения будущего НДФЛ.

- Стороны заключают два ДКП. Один на квартиру, другой – на неотделимые улучшения.

- В Росреестр сдается только ДКП квартиры, регистрируется право покупателя.

- Покупатель рассчитывается по двум договорам. В итоге продавец получает полную стоимость жилья.

- При заполнении декларации 3-НДФЛ продавец показывает только стоимость, указанную в ДКП квартиры. Налог снижается.

Хотя в НК РФ не содержится прямого запрета на такие действия, полностью назвать их законными нельзя.

Образцы документов

Для оформления сделки с куплей-продажей усовершенствований понадобятся:

Внимание! Если своих средств на покупку квартиры не хватает, взять ипотеку под эту сделку можно в Сбербанке. Другие банки на сделки с недофинансированием не соглашаются.

Риски сторон

В случае заключения подобной сделки, риски несет как продавец, так и покупатель. Если стоимость квартиры будет существенно ниже рыночной, налоговая может инициировать более тщательную проверку сделки. Выяснив наличие ДКП на усовершенствования, ИФНС:

- доначислит НДФЛ с учетом скрытого дохода;

- привлечет к налоговой ответственности и назначит штраф.

В итоге продавец, рассчитывая на налоговую экономию, может понести убытки.

Покупатель же рискует при аннулировании или расторжении сделки получить обратно только сумму, указанную в ДКП квартиры, а остальное попросту потерять.

Неотделимые улучшения квартиры встречаются в сделках аренды и купли-продажи. В обоих случаях нужно уделить особое внимание оформлению соглашений и письменной фиксации договоренностей.

Уважаемые читатели! В статье предоставлена информация, актуальная на дату выхода материала. Законодательство постоянно меняется, поэтому для решения индивидуальных вопросов рекомендуем обращаться к нашему дежурному юристу.

Материал был вам интересен? Поставьте лайк и поделитесь статьей в своей соцсети!

Читайте далее: договор посуточной аренды квартиры.

Грамотная расписка на неотделимые улучшения

Людям, составляющим договора купли продажи, актуально задумываться о необходимости составления продавцом расписки, особенно если имущество покупает пару людей совместно, внося свои доли. Разрабатывается расписка на так называемые неотделимые улучшения в нескольких экземплярах, если договоренность о реализации недвижимости составляется конкретным количеством субъектов.

Оформляется документ по конкретной схеме, придерживаться которой должны обязательно все стороны взаимоотношений купли продажи. Он гарантирует продавцу получение дополнительных денег без налогообложения, если тот выполнил ремонт, а покупателю возврат основной и дополнительной суммы, в случае расторжения контракта.

Понятие и особенности неотделимых улучшений

Под данное понятие попадают моменты капитального ремонта жилища, его перепланировки, реконструкции или других восстановительных работ, покупки и установки бытовой техники нового поколения. Неотделимыми эти дополнения именуются по той причине, что отделить их от недвижимого имущества нельзя.

Если помещение оценивалось в одну суму, когда его собирались приобретать люди, то после проведения подобного ремонта указанной квартиры, она поднимется в цене, что покупатели должны знать, соглашаясь с таким моментом.

К примеру, если в комнатах была переделана система отопления или заменены полы еще бывшим владельцем, то покупатели должны приобретать товар именно в таком виде, понимая, что этого уже изменить нельзя, доплатив деньги дополнительно за тот вид работ, которые были проведены в выставленном на продаже здании и замене или отделению не подлежат, что должно учитываться потенциальными покупателями.

Как учесть неотделимые улучшения при сделках купли продажи?

Покупателям и продавцам, которые собираются составить сделку, нужно уяснить тот момент, что проведения мер, которые относятся к категории неотделимых улучшений, отменить нельзя.

Оценить имущество продавца в случае составления сделки этого формата можно по таким критериям:

- в каком реально состоянии находится помещение;

- проводятся ли там работы, которые могут увеличить сумму выплаты;

- на какой период рассчитаны выплаты по покупке и может ли за это время что-то существенно измениться.

Внося первую или вторую часть суммы, прописанной в договоре, нужно с продавцом обсудить моменты, которые могут ее увеличить, а при составлении конкретной договоренности. Написать расписку, подтверждающую позиции обеих сторон. Неотделимые улучшение при продаже квартиры будут иметь свой вес, поэтому проведение и осуществление стоит предусматривать заранее обязательно.

Требования и правила составления расписки

Образец расписки за неотделимые улучшения квартиры пригодится личностям, составляющим контракт купли-продажи. Новый владелец полученной по договору жилищной площади, где что-то улучшилось, пишет расписку от руки. Так указываются его личные данные, прописывается информация про паспорт гражданина, указываются все нюансы сделки.

Цифрами и буквами указывается денежная сумма. Которая была внесена за улучшения и подпись.

Продавец получает свою надбавку за проведенные им работы, а покупатель получает гарантию того, что никаких финансовых претензий к нему выставляться не будет. Документ не составляется от руки.

Все его тонкости расписываются детально, нотариальное заверение бумаги не является обязательным, главное указать все без ошибок.

Образец(форма) расписки на неотделимые улучшения

Образец(форма) расписки на неотделимые улучшения

Важные тонкости и советы по составлению

Написать документ нужно с учетом нюансов. Стоит сказать, что понятия, о котором говорится, в Гражданском кодексе нет, его используют продавцы, сделавшие ремонт, ведь им приходится платить завышенные налоги. Расписка оформляется для того, чтобы продавец заплатил меньше налога, чем должен быть, поэтому к договору купли-продажи, отправляясь к нотариусу, прилагать ее не следует.

Этот вариант компенсации проведенных улучшений должен обговариваться предварительно и детально, ведь в состав официального договора он не включен. Если документ купли продажи выдан отделением нотариальной службы и заверен, то расписки этот момент не касается, она является результатом дополнительных договоренностей между сторонами сделки.

Расписка позволяет не только продавцу заплатить налоги меньше, но и покупателю, в случаи расторжения контракта, получить сумму по договору и те деньги, которые были внесены за улучшения, в полном объеме. Если квартиру покупает пару людей, то для каждого участника договоренности должна быть подготовлена расписка этого образца.

Видео по теме:

Чудесное предложение: подготовить договор купли-продажи неотделимых улучшений объекта недвижимости

Сегодня, 12.09.2017 г., ко мне поступило предложение подготовить договор купли-продажи неотделимых улучшений объекта недвижимости.

Суть дела. Имеется некая квартира (жилая недвижимость), у которой два собственника: у одного 1/3 доли в праве общей долевой собственности, у второго — 2/3 доли соответственно.

Собственник 1/3 доли продаёт свою долю собственнику 2/3 доли.

Вздумалось продавцу сэкономить на налоге. Вполне естественно ничего лучшего он не придумал, как занизить цену договора.

Покупатель вроде бы согласился, но потребовал хоть какую-то «бумажку» на разницу между фактической ценой, которая будет уплачена продавцу, и ценой, указанной в договоре.

Стороны порешили, что такой «бумажкой» может быть некий «договор купли-продажи неотделимых улучшений». Ко мне и обратились за помощью подготовить такой договор.

Я опешил. Но, думаю, ладно, может чего-то недопонимаю. Кинулся рыскать на просторах Интернета. И ничего, кроме того, что некие ловкачи каким-то невероятным способом пытаются снизить своё налоговое бремя, не нашёл.

- Поняв, что ко мне обратились за неким магическим действием, выполнить которое я не способен в силу отсутствия у меня соответствующей квалификации в области метафизических наук, я отказался стряпать такого рода договор.

- Выношу на обсуждение публики сам факт того, что существует некая практика по созданию «договоров купли-продажи неотделимых улучшений объектов недвижимости».

- У меня лично возникли следующие вопросы:

1. Каким образом можно продать отдельно от объекта недвижимости улучшения, которые от него неотделимы ? То есть, квартиру мы продаём отдельно, а ремонт в квартире (дорогой кафель на стенах, дорогие стеклопакеты, врезанные в стены медные трубы, медную проводку и т. п.) продаём отдельно от самой квартиры ? Это что за самостоятельный такой объект гражданских прав — неотделимые улучшения ?

2. Как я понял, «договор купли-продажи неотделимых улучшений объекта недвижимости» не представляется в Росреестр вместе с договором купли-продажи самого объекта недвижимости для регистрации перехода права собственности. То есть, в регистрационном деле в Росреестре такой «договор» отсутствует. Но деньги по нему уплачены.

Сам объект недвижимости продан значительно дешевле той суммы, которую за него уплатил покупатель. Ведь покупатель за недвижимость уплатил, скажем 100 р., а ещё 100 р. уплатил уже непонятно за что (за некие улучшения). Не имеет ли права покупатель, уплативший продавцу 200 р. (100 р. — за недвижимость и 100 р.

— за «улучшения»), потребовать применения последствий ничтожности сделки (договора купли-продажи неотделимых улучшений) и возврата 100 р. А продавцу в этом случае ничего не полагается, ведь не существует же отельно от объекта недвижимости неких «неотделимых улучшений». Продавец продал объект недвижимости за 100 р..

Соответствующий договор прошёл проверку специалистами Росреестра, имеется в регистрационном деле.

Что думает почтенная публика о «договоре купли-продажи неотделимых улучшений объекта недвижимости» ? И как думаете, кому и, самое главное, как могла прийти идея такого «договора» ?

Неотделимые улучшения при продаже квартиры – проблема решена за 1000 ₽ – Правовед.ru

604 юриста сейчас на сайте

Налогообложение сделок с недвижимостью.

Добрый вечер. Была приобретена с использованием ипотеки квартира за 8 млн рублей.4 млн в договоре указаны как стоимость и 4 неотделимые улучшения.

до окончания срока в 3 года возникла необходимость продажи.Для налоговой инспекции при исчислении налога с продажи будет значимы 4 или 8 млн рублей.

лучше составить договор на те же 8 млн с неотделимыми улучшениями или просто указать 4 млн(покупатель согласен)?

Спасибо

Уточнение клиента

Спасибо за развернутые ответы . Уточнение.Если налогом облагаются любые доходы но мною на покупку было затрачено 8 млн включая неотделимые улучшения(есть 3 расписки предыдущего продавца на сумму 8 млн) и в результате новой сделки та же сумма 8 млн т.е. дохода у меня нет.

если в новом договоре 10 млн а улучшения никуда не пропали (продаю с хорошим ремонтом и всей мебельютехникой) то налог плачу 10-8*13 проц или 10-4*13 проц

Уточнение клиента

Живу в небольшом городе и дом один из лучших т е работники налоговой в принципе в курсе что примерная стоимость намного больше 4 млн. насколько велика вероятность что появятся вопросы если указать только 4 млн(и не лучше если в этом случае будет фигурировать циферка за неотделимые улучшения т е общая сумма гораздо больше)

спасибо

Клиент оставил отзыв о сервисе показать Консультация юриста онлайн Ответ на сайте в течение 15 минут Задать вопрос

Ответы юристов (6)

Для налоговой инспекции при исчислении налога с продажи будет значимы 4 или 8 млн рублей. лучше составить договор на те же 8 млн с неотделимыми улучшениями или просто указать 4 млн(покупатель согласен)?илья

Для налоговой будут важны именно 4 млн, так как именно они являются официальной стоимостью квартиры

- Уважаемый Илья, здравствуйте.

- Ценой договора в таком случае будут считаться 4 млн.

- По факту юридические риски тут минимальны – Вы и покупатель совершаете сделку по той цене, которую указываете, руководствуясь принципом свободы договора гражданского законодательства.

- Здравствуйте!

- В Вашем случае неследует указывать в договоре 8 млн, включая неотделимые улучшения, в виду

- следующего.

- В силу статьи 209НК РФ объектом налогообложения признается доход, полученный налогоплательщиком.

- На основании ст. 208НК РФ для целей главы 23НК РФ к доходам от источников в Российской Федерации относятся, в том числедоходы от реализации недвижимого имущества, находящегося в РоссийскойФедерации, иного имущества, находящегося в Российской Федерации принадлежащего

- физическому лицу.

Пунктом 1 ст. 210НК РФ установлено, что при определении налоговой базы учитываются все доходыналогоплательщика, полученные им как в денежной, так и в натуральной формах,или право на распоряжение, которыми у него возникло, а также доходы в видематериальной выгоды, определяемой в соответствии со ст. 212

НК РФ.

Пунктом 17.1 ст.

217 НК РФ закреплено, что не подлежат налогообложению (освобождаютсяот налогообложения) следующие виды доходов физических лиц: доходы, получаемыефизическими лицами, являющимися налоговыми резидентами Российской Федерации, засоответствующий налоговый период от продажи жилых домов, квартир, комнат,включая приватизированные жилые помещения, дач, садовых домиков или земельныхучастков и долей в указанном имуществе, находившихся в собственностиналогоплательщика три года и более, а также при продаже иного имущества,

- находившегося в собственности налогоплательщика три года и более.

- Вместоиспользования права на получение имущественного налогового вычета

- налогоплательщиквправе уменьшить сумму своих облагаемых налогом доходов на сумму фактическипроизведенных им и документально подтвержденных расходов, связанных с

- получением этих доходов.

Посколькуфактически в связи с продажей квартиры будут получены денежные средства в размере 8 млн. руб., они в соответствии со ст. 208,

- 209 НК РФ будут являться объектом налогообложения НДФЛ.

- Заключениедоговора купли-продажи с неотделимыми улучшениями указанной квартиры не меняет

- правовую природу данных денежных средств как часть стоимости квартиры.

- У Вас в таком случае не может быть уменьшения облагаемых налогом доходов насумму фактически произведенных расходов, связанных с ремонтно-отделочнымиработами в квартире, так как данные улучшения были произведены еще Вашим продавцом, поэтому доход от продажи которой является объектомналогообложения, стоимость данных работ не влияет на определение налогооблагаемой

- базы по НДФЛ.

Довод заявителя отом, что неотделимые улучшения, проданные по отдельному договору купли-продажи,являются движимым имуществом, которое не включается в стоимость квартиры, аявляются отдельным объектом налогообложения, обоснованно признаннесостоятельным, как не основанный на законе. В силу п. 1 ст.

11НК РФ институты, понятия и термины гражданского, семейного и других отраслейзаконодательства Российской Федерации, используемые в Налоговом кодексеРоссийской Федерации, применяются в том значении, в каком они используются вэтих отраслях законодательства, если иное не предусмотрено самим Налоговым кодексом

Российской Федерации.

Поскольку вНалоговом кодексеРФ не предусмотрено иное, то по смыслу ч. 2 ст. 15,ч. 1 и 3 ст.

16Жилищного кодекса Российской Федерации под квартирой признается структурнообособленное помещение в многоквартирном доме, обеспечивающее возможностьпрямого доступа к помещениям общего пользования в таком доме и состоящее изодной или нескольких комнат, а также помещений вспомогательного использования,предназначенных для удовлетворения гражданами бытовых и иных нужд, связанных сих проживанием в таком обособленном помещении. При этом квартира относится кжилым помещениям и как таковое должна быть пригодна для постоянного проживанияграждан (отвечать установленным санитарным и техническим правилам и нормам,

иным требованиям законодательства).

Согласно п. 1 ст. 133ГК РФ вещь, раздел которой в натуре невозможен без разрушения, повреждения вещиили изменения ее назначения и которая выступает в обороте как единый объектвещных прав, является неделимой вещью и в том случае, если она имеет составные

- части.

- Посколькунеотделимые улучшения объекта недвижимого имущества представляют собой частьэтого объекта, которые не могут быть отделены без его разрушения, поврежденияили изменения его назначения, соответственно, их нельзя рассматривать каксамостоятельную вещь, они не

- образуют новой вещи — самостоятельного объекта движимого имущества.

- Учитывая, чтонеотделимые улучшения по своей природе не являются самостоятельным объектомгражданских прав, соответственно, их нельзя отнести ни к одному из критериев,содержащих понятие имущества в соответствии с гражданским законодательствомРоссийской Федерации. Следовательно, денежные средства, полученные в качествекомпенсации за неотделимые улучшения квартиры, являются доходом, полученным от

- продажи квартиры, как входящие в ее стоимость.

Эта позиция подтверждена судебной практикой — см. Апелляционноеопределение Томского областного суда от 24.02.2015 по делу N 33-562/2015

- 7,7рейтинг

- 7761отзыв

- эксперт

Здравтвуйте, Илья!

Налог будет исчисляться от суммы сделки, то есть, от 4 млн.

Согласно ст.210 НК РФ 1.

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 настоящего Кодекса.

В договоре желательно не указывать неотделимые улучшения. Их обычно указывают отдельной распиской.

Желаю удачи!

- Здравствуйте!

- В соответствии со ст. 208 НК РФ

- Для целей настоящей главы к доходам от источников в Российской Федерации относятся:

- 5) доходы от реализации:недвижимого имущества, находящегося в Российской Федерации;

- Согласно ст. 130 ГК РФ

- К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства.

- Таким образом, если Вы реализуете квартиру, то это является доходом, подлежащим налогообложению.

- В соответствии со ст. 224 НК РФ

- Налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено настоящей статьей.

- Согласно ст. 210 НК РФ

- Для доходов, в отношении которых предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 настоящего Кодекса, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218 — 221 настоящего Кодекса, с учетом особенностей, установленных настоящей главой.

- В соответствии со ст. 220 НК РФ

- При определении размера налоговой базы в соответствии спунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих имущественных налоговых вычетов, предоставляемых с учетом особенностей и в порядке, которые предусмотрены настоящей статьей:1) имущественный налоговый вычет при продаже имущества, а также доли (долей) в нем, доли (ее части) в уставном капитале организации, при уступке прав требования по договору участия в долевом строительстве (по договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством);

- Имущественный налоговый вычет, предусмотренный подпунктом 1 пункта 1 настоящей статьи, предоставляется с учетом следующих особенностей:1) имущественный налоговый вычет предоставляется в размере доходов, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, не превышающем в целом 1 000 000 рублей, а также в размере доходов, полученных в налоговом периоде от продажи иного имущества (за исключением ценных бумаг), находившегося в собственности налогоплательщика менее трех лет, не превышающем в целом 250 000 рублей;2) вместо получения имущественного налогового вычета в соответствии с подпунктом 1 настоящего пункта налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества.

Поскольку подпункт 2 п. 1 ст. 220 НК РФ связывает фактически произаеденные расходы именно с приобретением имущества в понимании его в соответствии со ст. 130 ГК РФ, то уменьшение расходов на стоимость неотделимых улучшений не предусмотрена.

На основании изложенного, Вы вправе уменьшить свои облагаемые налогом доходы на сумму 4 000 000 рублей, то есть стоимость квартиры согласно договора.

в договоре прописаны 4 млн стоимость квартиры

Считаю, что ФНС не примет к расходам сумму неотделимых улучшений.

Здравствуйте, Илья.

Согласно Статье 220. Имущественные налоговые вычеты

1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих имущественных налоговых вычетов, предоставляемых с учетом особенностей и в порядке, которые предусмотрены настоящей статьей:3) имущественный налоговый вычет в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них;

Фактических, то есть все затраты, в том числе и неотделимые улучшения. Под налог подпадает сумма в 8 млн. рублей.

В вашем случае в собственности дом находился меньше 3 лет и его стоимость больше 1 млн., следовательно подпадает под налогооблажение.

В вашем случае стоит воспользоваться способом налогового вычета доходы минус расходы.

Ситуация 1

Вы купили дом (с улучшениями) за 8 млн. рублей, продаете так же за 8 млн. рублей то,

8 000 000 — 8 000 000 = 0 (на эту сумму налагается налог, т.е. его нет)

Ситуация 2

Вы купили дом (с улучшениями) за 8 млн. рублей, продаете за 10 млн. рублей то,

- 10 000 000 — 8 000 000 = 2 000 000 (эта сумма подпадает под налогооблажение и налог будет равен 260 000 рублей.)

- Если вы укажете в вашем договоре купли-продажи дома общую сумму 4 000 000 рубле, то вы так же не подпадете под налогооблажение, так как сумма после вычета составит отрицательное число.

- 4 000 000 — 8 000 000 = -4 000 000 рублей

- Желаю удачи.