Наследование кредитов: что делать наследникам

Содержание

- Введение

- Основные правила наследования кредитов

- Принятие наследства: что нужно знать

- Отказ от наследства: когда это целесообразно

- Пределы ответственности наследников

- Наследование ипотеки: особенности

- Наследование потребительских кредитов

- Действия банка при наследовании долга

- Переговоры с банком: возможности и стратегии

- Когда необходима юридическая помощь

- Уменьшение размера выплат по кредиту

- Срок исковой давности по кредитам

- Источники

Введение

Наследование – сложный юридический процесс, который может затронуть не только имущество, но и финансовые обязательства наследодателя, включая кредиты. Когда человек умирает, его долги, в том числе по кредитам, не исчезают. Они переходят к наследникам, которые принимают наследство. Однако процесс наследования кредитов имеет свои особенности и нюансы, которые необходимо учитывать, чтобы избежать неприятных сюрпризов и финансовых потерь. В этой статье мы подробно рассмотрим все аспекты наследования кредитов, начиная от основных правил и заканчивая стратегиями переговоров с банком и возможностями уменьшения выплат. Мы также расскажем о том, когда необходимо обратиться за юридической помощью и как защитить свои права.

Основные правила наследования кредитов

В соответствии с Гражданским кодексом Российской Федерации, наследники принимают наследство в равной степени, если иное не предусмотрено законом или завещанием. Это означает, что если у наследодателя несколько наследников, они несут солидарную ответственность по его долгам, включая кредиты. Солидарная ответственность означает, что банк может потребовать всю сумму долга с любого из наследников, даже если его доля в наследстве меньше. Наследники могут договориться между собой о порядке погашения долга, но банк не обязан с ними согласовывать свои требования. Важно понимать, что наследники не обязаны выплачивать долги наследодателя из собственного имущества, если стоимость наследственной массы меньше суммы долгов. В этом случае банк может обратиться в суд с требованием о взыскании долга с наследников, но взыскание будет ограничено стоимостью наследственной массы.

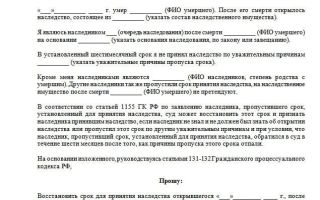

Принятие наследства: что нужно знать

Принятие наследства – это юридическое действие, которое означает согласие наследника на получение наследственной массы, включая как имущество, так и долги наследодателя. Наследник может принять наследство как по закону, так и по завещанию. В случае принятия наследства по закону, наследники определяются в порядке, установленном Гражданским кодексом Российской Федерации. В случае принятия наследства по завещанию, наследники определяются в завещании. Для принятия наследства необходимо подать заявление в нотариальную контору по месту открытия наследства в течение шести месяцев со дня смерти наследодателя. К заявлению необходимо приложить свидетельство о смерти наследодателя, документы, подтверждающие родство или наличие завещания, а также другие документы, которые могут потребоваться нотариусу. После принятия наследства наследник становится полноправным владельцем наследственной массы и несет ответственность по долгам наследодателя.

Отказ от наследства: когда это целесообразно

Отказ от наследства – это юридическое действие, которое означает отказ наследника от получения наследственной массы, включая как имущество, так и долги наследодателя. Отказ от наследства может быть целесообразен в том случае, если стоимость наследственной массы меньше суммы долгов наследодателя. В этом случае отказ от наследства позволит избежать ответственности по долгам наследодателя. Отказ от наследства может быть также целесообразен в том случае, если наследник не заинтересован в получении наследственной массы или не имеет возможности управлять ею. Для отказа от наследства необходимо подать заявление в нотариальную контору по месту открытия наследства в течение шести месяцев со дня смерти наследодателя. Отказ от наследства является безотзывным. Важно понимать, что отказ от наследства не освобождает от ответственности по долгам наследодателя, если наследник ранее принял наследство или совершил действия, свидетельствующие о его принятии.

Пределы ответственности наследников

Ответственность наследников по долгам наследодателя ограничена стоимостью наследственной массы. Это означает, что банк не может потребовать с наследников выплату долга в размере, превышающем стоимость наследственного имущества. Если стоимость наследственной массы недостаточна для погашения всех долгов наследодателя, банк может обратиться в суд с требованием о взыскании долга с наследников, но взыскание будет ограничено стоимостью наследственной массы. Наследники могут договориться с банком о реструктуризации долга или о предоставлении отсрочки по выплате. Банк может согласиться на реструктуризацию долга или на предоставление отсрочки по выплате, если это позволит ему получить хотя бы часть долга. Важно понимать, что наследники не обязаны выплачивать долги наследодателя из собственного имущества, если стоимость наследственной массы недостаточна для погашения долга.

Наследование ипотеки: особенности

Наследование ипотеки имеет свои особенности. В случае смерти заемщика по ипотечному кредиту, его наследники становятся должниками по кредиту. Наследники могут продолжать выплачивать ипотечный кредит в соответствии с графиком платежей, либо они могут продать ипотечную квартиру для погашения долга. Если наследники не могут или не хотят выплачивать ипотечный кредит, банк может обратиться в суд с требованием о взыскании долга и о реализации ипотечной квартиры. Важно понимать, что наследники несут ответственность по ипотечному кредиту в полном объеме, включая проценты и пени. Наследники могут договориться с банком о реструктуризации ипотечного кредита или о предоставлении отсрочки по выплате. Банк может согласиться на реструктуризацию ипотечного кредита или на предоставление отсрочки по выплате, если это позволит ему получить хотя бы часть долга.

Наследование потребительских кредитов

Наследование потребительских кредитов происходит по тем же правилам, что и наследование других видов кредитов. Наследники становятся должниками по кредиту и несут ответственность за его погашение. Наследники могут продолжать выплачивать кредит в соответствии с графиком платежей, либо они могут продать наследственное имущество для погашения долга. Если наследники не могут или не хотят выплачивать кредит, банк может обратиться в суд с требованием о взыскании долга. Важно понимать, что наследники несут ответственность по кредиту в полном объеме, включая проценты и пени. Наследники могут договориться с банком о реструктуризации кредита или о предоставлении отсрочки по выплате. Банк может согласиться на реструктуризацию кредита или на предоставление отсрочки по выплате, если это позволит ему получить хотя бы часть долга.

Пределы ответственности наследников

Ответственность наследников по долгам наследодателя ограничена стоимостью наследственной массы. Это означает, что банк не может потребовать с наследников выплату долга в размере, превышающем стоимость наследственного имущества. Если стоимость наследственной массы недостаточна для погашения всех долгов наследодателя, банк может обратиться в суд с требованием о взыскании долга с наследников, но взыскание будет ограничено стоимостью наследственной массы. Наследники могут договориться с банком о реструктуризации долга или о предоставлении отсрочки по выплате. Банк может согласиться на реструктуризацию долга или на предоставление отсрочки по выплате, если это позволит ему получить хотя бы часть долга. Важно понимать, что наследники не обязаны выплачивать долги наследодателя из собственного имущества, если стоимость наследственной массы недостаточна для погашения долга.

Переговоры с банком

В случае наследования кредита важно как можно скорее связаться с банком и обсудить возможные варианты решения проблемы. Банк может предложить реструктуризацию кредита, отсрочку платежей или другие варианты, которые помогут наследникам справиться с долгом. Важно предоставить банку все необходимые документы, подтверждающие факт наследования и право собственности на наследственное имущество. Важно быть готовым к переговорам и искать компромиссные решения, которые будут выгодны как наследникам, так и банку.

Юридическая помощь

В случае возникновения сложностей с наследованием кредита рекомендуется обратиться за юридической помощью к квалифицированному юристу. Юрист поможет разобраться в правовых аспектах наследования, подготовить необходимые документы и представлять интересы наследников в переговорах с банком и в суде. Юридическая помощь может быть особенно полезна в сложных случаях, когда необходимо оспаривать законность кредитного договора или проводить независимую оценку наследственного имущества.

Заключение

Наследование кредита – сложный процесс, требующий внимательного изучения правовых аспектов и грамотного подхода к решению проблемы. Важно как можно скорее связаться с банком и обсудить возможные варианты решения проблемы. В случае возникновения сложностей рекомендуется обратиться за юридической помощью к квалифицированному юристу. Помните, что вы не одиноки в этой ситуации, и есть люди, которые могут вам помочь.

Вопросы и ответы

Что происходит при наследовании кредита?

Наследники становятся должниками по кредиту и несут ответственность за его погашение.

Какие варианты есть у наследников при наследовании кредита?

Наследники могут продолжать выплачивать кредит, продать наследственное имущество для погашения долга, или договориться с банком о реструктуризации или отсрочке платежей.

Ограничена ли ответственность наследников по долгам наследодателя?

Да, ответственность наследников ограничена стоимостью наследственной массы. Банк не может требовать с наследников выплату долга в размере, превышающем стоимость наследственного имущества.

Что нужно сделать при наследовании кредита, чтобы минимизировать риски?

Как можно скорее связаться с банком и обсудить возможные варианты решения проблемы. Также рекомендуется обратиться за юридической помощью к квалифицированному юристу.

Можно ли оспорить законность кредитного договора при наследовании?

В некоторых случаях можно оспорить законность кредитного договора, особенно если есть основания полагать, что договор был заключен с нарушениями. Юрист может помочь оценить ситуацию и предпринять необходимые действия.

Что такое реструктуризация кредита и может ли она помочь наследникам?

Реструктуризация кредита – это изменение условий кредитного договора, например, снижение процентной ставки или увеличение срока погашения. Это может помочь наследникам снизить ежемесячные платежи и сделать их более доступными.

В каких случаях рекомендуется обратиться за юридической помощью при наследовании кредита?

Рекомендуется обратиться за юридической помощью в сложных случаях, когда необходимо оспаривать законность кредитного договора, проводить независимую оценку наследственного имущества или вести переговоры с банком.

Комментарии

Анна Петрова: Очень полезная статья! Я как раз столкнулась с ситуацией наследования потребительского кредита и теперь понимаю, что нужно делать.

Иван Сидоров: Спасибо за информацию о переговорах с банком. Я не знал, что можно реструктурировать кредит.

Елена Смирнова: Статья помогла мне разобраться в вопросе пределов ответственности наследников. Очень важно знать, что банк не может требовать больше, чем стоимость наследства.

Дмитрий Козлов: Отличный обзор! Особенно полезным оказался раздел о юридической помощи. Я обязательно обращусь к юристу, если возникнут сложности.

Ольга Морозова: Спасибо за статью! Теперь я знаю, что делать, если мне придется столкнуться с наследованием кредита.

Сергей Васильев: Очень полезная информация! Я давно искал статью, которая бы подробно рассказывала о наследовании кредитов.

Наталья Федорова: Спасибо за статью! Теперь я знаю, что нужно делать, если мне придется столкнуться с наследованием кредита.

Алексей Николаев: Отличный обзор! Особенно полезным оказался раздел о юридической помощи. Я обязательно обращусь к юристу, если возникнут сложности.

Татьяна Павлова: Спасибо за статью! Теперь я знаю, что нужно делать, если мне придется столкнуться с наследованием кредита.

Андрей Кузнецов: Очень полезная информация! Я давно искал статью, которая бы подробно рассказывала о наследовании кредитов.

Светлана Волкова: Спасибо за статью! Теперь я знаю, что нужно делать, если мне придется столкнуться с наследованием кредита.

Михаил Соколов: Отличный обзор! Особенно полезным оказался раздел о юридической помощи. Я обязательно обращусь к юристу, если возникнут сложности.

Екатерина Лебедева: Очень полезная информация! Я давно искал статью, которая бы подробно рассказывала о наследовании кредитов.

Владимир Попов: Спасибо за статью! Теперь я знаю, что нужно делать, если мне придется столкнуться с наследованием кредита.