Налоговые аспекты при продаже недвижимости: подробное руководство

Продажа недвижимости – значимое событие, которое, помимо юридических формальностей, влечет за собой определенные налоговые обязательства. Понимание этих обязательств поможет избежать неприятных сюрпризов и правильно рассчитать сумму налога к уплате. Данное руководство подробно рассматривает ключевые аспекты налогообложения при продаже недвижимости, включая особенности применения налоговых вычетов, учет расходов на улучшение имущества и различные сценарии налогообложения.

Содержание

- Введение

- Налоговая база и порядок расчета

- Налоговые вычеты при продаже недвижимости

- Учет расходов на улучшение имущества

- Различные сценарии налогообложения

- Практические рекомендации

- Законодательство

- Источники

Введение

Налогообложение при продаже недвижимости регулируется Налоговым кодексом Российской Федерации. Основным налогом, который уплачивается с дохода от продажи недвижимости, является налог на доходы физических лиц (НДФЛ). Ставка НДФЛ составляет 13% для резидентов РФ и 30% для нерезидентов. Однако, существуют различные налоговые вычеты, которые позволяют уменьшить налогооблагаемую базу и, соответственно, сумму налога к уплате. Важно понимать, что не все расходы, связанные с продажей недвижимости, могут быть учтены в качестве налоговых вычетов. Поэтому, перед продажей недвижимости рекомендуется проконсультироваться с налоговым консультантом или юристом.

Налоговая база и порядок расчета

Налоговая база при продаже недвижимости определяется как доход, полученный от продажи имущества, за вычетом расходов, которые могут быть учтены в качестве налоговых вычетов. Доход от продажи недвижимости определяется как разница между ценой продажи и ценой приобретения имущества. Если имущество было приобретено в разные периоды времени, то для расчета дохода необходимо определить стоимость имущества на момент продажи. В качестве цены приобретения может быть использована как фактическая стоимость имущества, так и кадастровая стоимость, если она превышает фактическую стоимость. Налоговая база также может быть уменьшена на сумму расходов, связанных с улучшением имущества, таких как капитальный ремонт, перепланировка, установка новых инженерных систем. Важно иметь документальное подтверждение всех расходов, чтобы иметь возможность их учесть в качестве налоговых вычетов.

Налоговые вычеты при продаже недвижимости

Налоговый кодекс РФ предусматривает несколько видов налоговых вычетов, которые могут быть применены при продаже недвижимости. Основными видами налоговых вычетов являются:

- Имущественный вычет: Позволяет уменьшить налогооблагаемую базу на сумму расходов, связанных с приобретением имущества. Этот вычет может быть применен только один раз в течение налогового периода.

- Вычет на расходы, связанные с улучшением имущества: Позволяет уменьшить налогооблагаемую базу на сумму расходов, связанных с капитальным ремонтом, перепланировкой, установкой новых инженерных систем.

- Вычет на расходы, связанные с продажей имущества: Позволяет уменьшить налогооблагаемую базу на сумму расходов, связанных с оплатой услуг риэлтора, нотариуса, оценщика, а также на уплату государственной пошлины.

- Вычет по доходам минус расходы: Этот способ позволяет уменьшить налогооблагаемую базу на сумму фактически произведенных расходов на приобретение имущества, включая стоимость самого имущества и расходы на его улучшение.

Важно помнить, что для применения налоговых вычетов необходимо предоставить в налоговый орган документы, подтверждающие право на вычет. К таким документам относятся договоры купли-продажи, чеки, квитанции, платежные поручения, акты выполненных работ и другие документы, подтверждающие расходы.

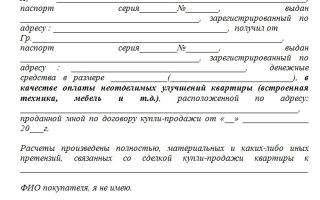

Учет расходов на улучшение имущества

Расходы на улучшение имущества могут быть учтены в качестве налоговых вычетов при продаже недвижимости. К таким расходам относятся расходы на капитальный ремонт, перепланировку, установку новых инженерных систем, а также другие расходы, которые привели к увеличению стоимости имущества. Важно, чтобы расходы были документально подтверждены. К документам, подтверждающим расходы, относятся договоры с подрядчиками, чеки, квитанции, платежные поручения, акты выполненных работ и другие документы. При учете расходов на улучшение имущества необходимо учитывать, что не все расходы могут быть учтены в качестве налоговых вычетов. Например, расходы на текущий ремонт, косметический ремонт, а также расходы на замену отдельных деталей или элементов имущества не могут быть учтены в качестве налоговых вычетов.

Различные сценарии налогообложения

Рассмотрим несколько сценариев налогообложения при продаже недвижимости:

- Сценарий 1: Продажа квартиры, приобретенной более трех лет назад. В этом случае, если квартира была приобретена до 1 января 2016 года, то доход от продажи не облагается НДФЛ, если срок владения квартирой превышает три года. Если квартира была приобретена после 1 января 2016 года, то необходимо уплатить НДФЛ с дохода от продажи, но можно воспользоваться имущественным вычетом в размере 1 млн рублей.

- Сценарий 2: Продажа квартиры, приобретенной менее трех лет назад. В этом случае, необходимо уплатить НДФЛ с дохода от продажи, но можно воспользоваться имущественным вычетом в размере 1 млн рублей.

- Сценарий 3: Продажа квартиры, унаследованной от родственника. В этом случае, доход от продажи облагается НДФЛ, но можно воспользоваться имущественным вычетом в размере 1 млн рублей.

- Сценарий 4: Продажа квартиры, приобретенной с использованием ипотечного кредита. В этом случае, можно воспользоваться имущественным вычетом в размере 1 млн рублей, а также вычетом на уплаченные проценты по ипотечному кредиту.

Практические рекомендации

Для минимизации налоговых обязательств при продаже недвижимости рекомендуется:

- Сохранять все документы, подтверждающие расходы на приобретение и улучшение имущества.

- Проконсультироваться с налоговым консультантом или юристом перед продажей недвижимости.

- Воспользоваться всеми доступными налоговыми вычетами.

- Продавать недвижимость, которой вы владели более трех лет.

- Использовать ипотечный кредит для приобретения недвижимости.

Законодательство

Налогообложение при продаже недвижимости регулируется следующими нормативными правовыми актами:

- Налоговый кодекс Российской Федерации (часть вторая)

- Федеральный закон от 29.11.2017 N 311-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации"

- Другие нормативные правовые акты

Источники

- Официальный сайт Федеральной налоговой службы: https://www.nalog.gov.ru/

- КонсультантПлюс: https://www.consultant.ru/

- Гарант: https://www.garant.ru/

Вопросы и ответы

Что такое имущественный вычет и в каком размере он доступен?

Имущественный вычет – это возможность уменьшить налогооблагаемую базу по НДФЛ на сумму расходов, связанных с приобретением имущества. В настоящее время имущественный вычет доступен в размере 1 млн рублей.

Какие документы необходимо сохранить для подтверждения расходов на приобретение и улучшение имущества?

Для подтверждения расходов необходимо сохранить договоры купли-продажи, чеки, квитанции, платежные поручения, акты выполненных работ и другие документы, подтверждающие факт оплаты.

В каких случаях доход от продажи недвижимости не облагается НДФЛ?

Если квартира была приобретена до 1 января 2016 года и срок владения ею превышает три года, то доход от продажи не облагается НДФЛ.

Можно ли воспользоваться налоговым вычетом на уплаченные проценты по ипотечному кредиту?

Да, при продаже недвижимости, приобретенной с использованием ипотечного кредита, можно воспользоваться имущественным вычетом в размере 1 млн рублей, а также вычетом на уплаченные проценты по ипотечному кредиту.

Какие виды расходов на улучшение имущества учитываются при расчете налоговой базы?

Учитываются расходы на капитальный ремонт, реконструкцию, перепланировку, которые привели к увеличению стоимости имущества. Расходы на текущий и косметический ремонт не учитываются.

Что нужно учитывать при продаже унаследованной недвижимости?

При продаже унаследованной недвижимости доход облагается НДФЛ, но можно воспользоваться имущественным вычетом в размере 1 млн рублей.

Комментарии

Иван Петров: Отличная статья! Очень полезно знать о налоговых вычетах при продаже недвижимости.

Мария Сидорова: Спасибо за подробное описание сценариев налогообложения. Теперь я понимаю, как правильно рассчитать налог.

Алексей Смирнов: Важная информация о сроках владения недвижимостью. Это действительно влияет на размер налога.

Елена Козлова: Очень полезные практические рекомендации. Обязательно сохраню все документы.

Дмитрий Волков: Спасибо за ссылки на официальные источники. Это поможет мне получить более подробную информацию.

Ольга Морозова: Статья написана очень понятно и доступно. Даже я, не специалист в области налогообложения, смог разобраться.

Сергей Николаев: Важно знать, что не все расходы на ремонт можно учесть при расчете налога. Спасибо за уточнение.

Наталья Васильева: Очень полезно знать о возможности использования ипотечного кредита для уменьшения налоговых обязательств.

Андрей Михайлов: Спасибо за подробное описание законодательства в области налогообложения при продаже недвижимости.

Светлана Павлова: Отличная статья, помогла мне разобраться в сложных вопросах налогообложения.

Виктор Федоров: Очень полезная информация для тех, кто планирует продать недвижимость. Обязательно к прочтению!

Татьяна Егорова: Спасибо за понятное объяснение сценариев налогообложения. Теперь я знаю, как правильно рассчитать налог.

Роман Зайцев: Отличная статья, помогла мне разобраться в сложных вопросах налогообложения.

Екатерина Лебедева: Очень полезная информация для тех, кто планирует продать недвижимость. Обязательно к прочтению!